作者丨韩璐

编辑丨陈晓平

海尔,收到了一大笔钱。

据中金公司17日公告,海尔金盈减持计划实施期限届满,6个月内,共减持9355万股,套现36.85亿。

减持后,海尔依然持有中金6.32%的股权,以最新收盘价计,价值114.64亿。

在张瑞敏规划的海尔生态中,海尔金盈相对低调,定位于集团物联网金融平台,发展场景科技金融。

然而,规模不容小觑,其总资产高达1600亿元,年利润一直稳定在20多亿。

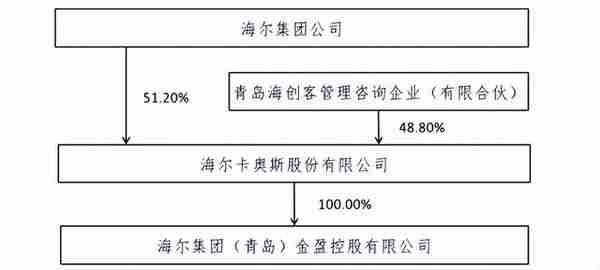

海尔金盈由海尔集团及其员工激励平台实际持有,两者股比大体相当,成为海尔体系中一大重要资产。

浮盈100亿

早在6月,中金公司即发布公告,“海尔金盈”计划在6个月内,减持不超过1.35亿股。

实际套现集中在6月20-28日,以大宗交易方式,集中售出9355万股。

这笔股权来自2018年6月。

当年的“海尔金控”,以54.12亿的代价,从中央汇金接过3.985亿股中金股份,且成为中金第二大单一股东,减持前占比为8.26%。

彼时每股成本为13.58元,大体为现在市价的36%。

中金公司的9人董事会中,海尔金盈也有一票,由董事长谭丽霞女士亲自担任。海尔主要为财务投资者的角色,并不参与这家头部券商的日常经营。

海尔金盈董事长谭丽霞

2020年11月,中金公司上市,海尔系盈利颇丰。

以37.57元/股(19日收盘价)计,其留存的股份市值为114.57亿,加上套现的36.85亿,合计价值约151亿,这笔为期4年的投资,账面浮盈约100亿。

此轮套现,刚好收回投资成本的2/3,若再加上期间的分红,其投资成本可能以全部收回。

6月,宣布减持中金两周后,海尔金盈又完成另一笔交易,向小商品城转让旗下快捷通支付牌照,这笔交易历时1年才落定,海尔又新入账4.5亿元。

快捷通的牌照,是海尔2013年12月收购而来,花了1.5亿元,9年后出手,作价4.5亿元。

一位支付行业人士告诉《21CBR》记者,海尔收购快捷通的初衷,为承接海尔及海尔金控旗下多个业务平台的服务。

比如,为海尔电商平台E-haier的在线支付,为互金平台“海融易”提供在线支付结算服务等。

据分析,转让支付牌照,是源于监管趋严,牌照价值大不如前,合规风险和成本却加大了。5月,快捷通就收到了808万的监管罚单。

另一背景,则是海尔金融的定位发生调整。

“按照海尔金盈当下业务,的确用不到支付牌照,去掉一些细枝末节,也是精简上路。”上述支付行业人士评论说。

无论如何,不妨碍这是一笔挣了2倍的买卖。

金控梦碎

减持中金公告前,海尔金盈的名字,一度沉寂良久,它本有许多宏图。

海尔创始人张瑞敏,一直有做“产融结合”的想法。

他说过,如果见到GE前CEO韦尔奇,最想跟他请教两个问题:一是怎么把大企业做小;二是制造型企业如何做金融。

2014年互联网金融风起,海尔也加入其中。

当年6月,海尔集团(青岛)金融控股有限公司成立,注册资金5000万,开始陆续收购支付和消费金融牌照,做起消金、小贷、租赁、保理等金融或类金融业务,其P2P业务品牌升级为“乐赚金服”。

中金的股权,同样是扩大金融版图的需要。

其后,监管风向大变。

2020年,乐赚主动放弃“金融”,更名成为乐赚信息技术;2021年的最后一天,海尔金控更名,“金融控股”改为“金盈控股”。

这样决策的源头,要追溯回2020年“金融控股公司准入管理”细则,其要求申请资质的机构,需控股两种不同类型的金融机构。

海尔金盈的核心子公司,有海尔财务、海尔融资租赁、海尔云链科技等,均不在细则定义的“金融机构”范畴内,不满足设立金融控股公司的要求。

“产业类、民营类和互联网类金控,机构间业务交叉多,要获取申请许可后,才可以金控公司继续经营,不然,不可在名字中使用金融控股、金融集团等字样。”该行业人士解释道。

监管细则从实施起,有12个月的过渡期,达标能获取金控许可,或者选择退出。海尔金盈的更名,刚好赶在过渡期结束前。

金控梦碎,不妨碍业务挣钱。

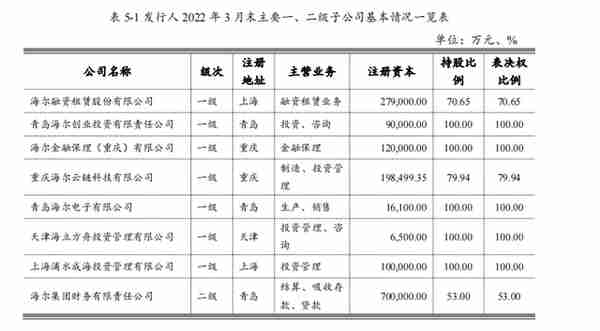

根据海尔金盈融资券募集说明书披露,其财务公司、融资租赁、保理、小额贷款等5家核心子公司,普遍年营收在20亿以内,然而,运营非常稳健,年利润均在1个亿以上。

其中,以持股53%的海尔财务表现最佳,去年收入20.4亿元,净利润为15亿。

降低杠杆

现在,海尔金盈的官网上,主要有产业金融、金融保理、海尔资本、海创母基金等业务。

其核心业务,以财务公司、融资租赁、小额贷款和金融保理四个板块为主,兼顾股权投资等其他板块。

“不同于为企业发展提供资金支持的传统模式,海尔金控结合产业用户需求,通过数字风控、智慧运营、供应链金融等创新业务模式以及金融科技手段,保障服务不断档。”

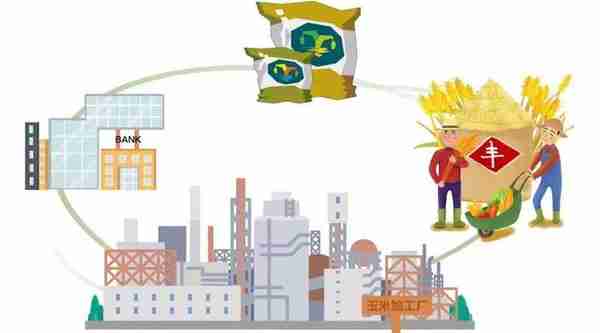

海尔金盈称,其在业内首创“产业投行”模式,赋能现代农业、智能制造、绿色环保等多类产业生态链。

譬如,在玉米种植上,海尔金盈帮助农民打通产业上下游,从化肥、种植到加工销售,形成产业闭环,进而提供信用担保与金融服务。

业务模型,也在变革。

比如,海尔云贷由利差模式向数字风控模式转型,海尔金融保理向供应链金融模式转型。

这类金融生意,知易行难,至少在资金面上,颇有压力。

截至2021年底,海尔金盈总资产为1602.24亿元,总负债为1168.72亿元,负债率高达72.94%,尤其流动资产为507.03亿,流动负债为886.49亿,流动性压力较大。

今年以来,海尔金盈已发行7期超短期融资券,主要为偿还临近到期的债务。

海尔集团的信用良好,对其偿债能力形成强力支撑,其本部及四大业务板块的主要运营主体,共获得主要合作银行及金融机构授信额度,总计超过1200亿。

相对20多亿年净利,其债务负担依然较大,

减持中金公司部分股权,加上出售支付牌照,海尔金盈将一举回流资金超过40亿,有助于降低债务杠杆。

数据显示,至9月末,海尔金盈总负债1140.57亿,较年初减少28.15亿,负债率降至71%。

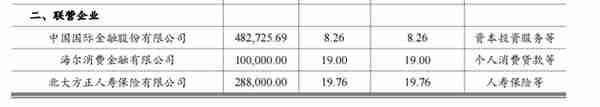

除了价值百亿的中金股权,其还持有两笔重要的金融股权,即海尔消费19%的股权、北大方正人寿保险19.76%的股权,后者市场估值超过20亿。

于海尔而言,主业固然在实体经济,金融只是稍有涉及,仔细盘一盘,这份家底也不轻。

题图来自《商学院》杂志

银行保险公司保险代理人或保险经纪人办理银行保险业务应注意事项

金融诈骗及其 防范

【本文标题和网址,转载请注明来源】金融生意(金融生意就是放贷吗) http://www.gdmzwhlytsq.com/hyxw/374131.html