消费金融是近几年互联网金融中最热的细分领域,上市公司、银行、电商、P2P平台等各类机构争相进入,抢占市场。随着近期上市公司和P2P平台密集公布2017年年报和审计报告,多家消费金融公司经营业绩也随之浮出水面,目前已有8家消费金融类公司净利润超10亿,再次让市场见证了消费金融业务的“暴利”。

目前,涉足消费金融领域的主要有持牌系消费金融公司、网络小贷公司、银行、分期公司、P2P平台等各类公司。笔者整理了部分涉足消费金融领域的公司2017年经营业绩情况,来看看消费金融盈利能力到底有多强。

一、消费金融类公司2017年经营业绩总体情况

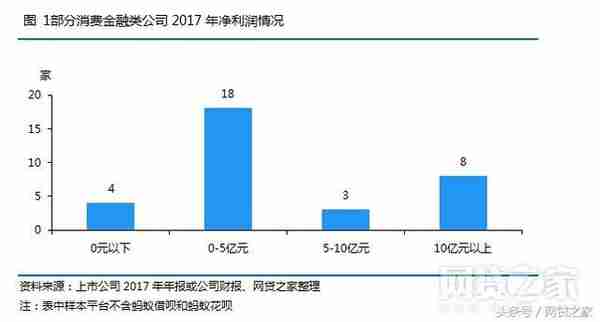

据网贷之家研究中心不完全统计,截至2018年5月11日,共有34家涉足消费金融领域的公司公布2017年全年经营业绩,有29家在2017年实现盈利,占样本总数的85.29%,这29家公司2017年净利润总计达到154.86亿元。其中有8家2017年全年净利润超10亿元,跻身“十亿俱乐部”;净利润在5-10亿元有3家;2017年全年净利润在0-5亿元的公司最多,有18家,占比为52.94%。另外有4家公司2017年仍处于亏损中,1家未公布净利润情况,仅公布营收情况。

从这34家消费金融类公司公布的2017年全年财务数据来看,8家净利润超10亿元的公司由持牌系正规军与非持牌系公司平分秋色,各有4家。其中趣店2017年经营业绩最为亮眼,2017年营业收入达到47.75亿元,全年净利润达到21.64亿元,远超持牌系消费金融公司和P2P网贷平台,成为这34家公司唯一一家净利润超20亿元的公司;其次是微众银行,2017年全年净利润达到14.48亿元,营业收入为67.48亿元,2017年年末总资产仅次于捷信消费金融,达到817.04亿元;中银消费金融2017年经营业绩同样傲人,净利润位列持牌系消费金融公司一位,为13.75亿元;宜人贷净利润排名第四,位列P2P网贷平台一位,2017年全年净利润达到13.72亿元;信而富2017年亏损最多,全年亏损2.33亿元。另据公告资料显示,蚂蚁花呗2017年上半年净利润为10.2亿,借呗2017年前三季度净利润高达44.94亿,营收达到69.47亿元。

净利润率是反映公司盈利能力的一项重要指标,剔除亏损及数据不全的样本平台,26家消费金融类公司(不含蚂蚁借呗和蚂蚁花呗)2017年平均净利润率为23.59%,具体财务数据情况如表1。

备注:美元兑人民币汇率按照6.37计算,持牌系消费金融公司以成立时间为准,P2P平台和助贷公司以上线时间为准,其中陆金服和玖富普惠为从集团分拆出来后的上线时间;部分平台的财务数据仅为线上P2P网贷平台财务数据,不包括集团其他业务财务情况如团贷网、人人贷等;蚂蚁借呗公司为重庆市蚂蚁商诚小额贷款有限公司,表中财务数据为2017年前三季度数据;蚂蚁花呗公司为重庆市蚂蚁小微小额贷款有限公司,表中财务数据为2017年上半年财务数据;净利润率=净利润/营业收入

二、涉足消费金融业务的公司具体财务分析

1.部分消费金融类公司2016、2017年净利润情况

从同时披露了2016年和2017年净利润的29家公司财务数据来看,2016年实现盈利的公司2017年继续盈利,且有14家2017年净利润实现翻倍,其中马上消费金融增速最快,增幅超8000%;有7家公司2017年实现扭亏为盈,其中凡普金科2017年净利润达到11.93亿元;杭银消费金融和信而富继2016年亏损后,2017年继续亏损。

2.部分消费金融类公司2016、2017年营业收入情况

据网贷之家研究中心不完全统计,截至2018年5月11日,有30家涉足消费金融领域的公司披露了2017年营业收入数据,总营收近750亿元,达749.48亿元,有11家2017年营业收入超过30亿元,其中捷信消费金融营业收入稳居第一,2017年营业收入达132.36亿元,是2016年全年营业收入的1.94倍,远超其他消费金融类公司。从增长速度来看,由于陆金服与玖富普惠是2016年年底和2017年年初从集团分拆出来独立运营,所以2017年营业收入相比2016年大幅增长,增幅均超20倍。除陆金服与玖富普惠外,掌众财富、马上消费金融、华融消费金融以及2345贷款王2017年营收较2016年均增长5倍以上,增幅分别为1995.67%、862.47%、750.78%和580.99%。

3.部分消费金融类公司资产负债率情况

从披露2017年财务数据的消费金融类公司的资产负债率来看,网信普惠、51信用卡、维信金科以及凡普金科4家资产负债率超过100%,出现“资不抵债”情况,其中51信用卡、维信金科以及凡普金科是由于将可转换可赎回优先股以公允价值计入财务报表,且以负债形式计入,从而导致总负债过高,具体各家公司资产负债率情况如下图。总体来看,持牌系正规军资产负债率普遍高于助贷机构以及P2P平台,资产负债率基本在80%以上,主要是因为两者的业务模式不同,持牌系消费金融公司主要通过自有资金或或通过同业拆借、银行融资、发行金融债券等负债方式获取资金开展放贷业务,而助贷机构和P2P平台主要是作为中介通过网络撮合借贷交易。

4.部分持牌系消费金融类公司不良贷款率情况

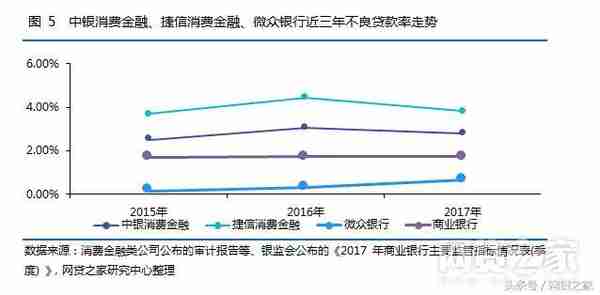

不良贷款率是衡量公司资产质量的最重要指标,根据披露的财务数据,这34家消费金融类公司中有3家公布了近三年不良贷款率,分别为微众银行、中银消费金融以及捷信消费金融。从这三家近三年不良贷款率来看,捷信消费金融不良贷款率明显远高于其他两家公司,但2017年年末不良贷款率明显下降,中银消费金融不良贷款率较为稳定,2017年末捷信消费金融和中银消费金融不良贷款率分别为3.82%和2.81%。但仍远高于同期商业银行不良贷款率,微众银行近三年不良贷款率呈逐年上升趋势,主要是因为公司放贷速度加快和贷款规模的扩大,2017年年末不良贷款率为0.64%,明显低于同期商业银行不良贷款率。

三、现金贷监管新规对部分消费金融类公司的影响

2017年12月,互联网金融风险专项整治、P2P网贷风险专项整治工作领导小组办公室正式下发《关于规范整顿“现金贷”业务的通知》,对现金贷业务进行了规范,清理整顿现金贷存在的乱象。这政策一出,对不少消费金融公司,特别是主要做现金贷的公司影响非常大。

以主做现金贷的二三四五为例,根据二三四五2018年5月11日发布的《2018年面向合格投资者公开发行公司债券信用评级报告》公告,互联网金融作为二三四五主要的业务板块,也是其主要盈利板块,2017年业务占比达到65.42%,2015-2017年互联网金融业务分别实现收入0.09亿元、2.06亿元和20.53亿元,业务增长迅速,但2018年一季度互联网金融业务实现收入仅0.21亿元,营收大幅缩水,主要是因受现金贷监管政策影响,2017年底互联网金融服务业务中最主要的盈利产品——现金贷产品2345贷款王被全线终止下线,可见现金贷监管新规对二三四五这类主做现金贷公司影响之大,不过据其2017年年报介绍,二三四五未来将开拓消费贷、汽车消费金融和商业贷等产品,并于2017年下半年推出“2345车贷王”和“2345商贷王”等有场景的产品。

以宜人贷、拍拍贷以及信而富三家涉足消费金融领域的上市P2P平台近期成交量来看,信而富和拍拍贷在2017年12月后成交量出现大幅下降,分别环比下降了50.1%和40.77%,主要因为2017年12月初现金贷清理整顿文件正式下发,平台进行业务调整,在审批贷款时更加谨慎且主动下调过件率,不过拍拍贷在今年3月后成交量有明显回升,4月成交量为54.69亿元。整体来看,宜人贷受现金贷新规影响较小,而拍拍贷和信而富受到的影响较大。

四、总结

随着消费金融行业规模的迅猛发展,行业迎来业绩爆发,多家消费金融公司进入盈利期,2017年净利润大幅增长,实现扭亏为盈,盈利能力增强。另外,自2017年以来,为了支持业务的高速发展,多家持牌系消费金融公司发布增资或拟增资信息,如捷信消费金融于2017年12月底获得注册资本增至80亿元的批复,中邮消费金融完成增资至30亿等。而且随着2017年年底现金贷监管政策的下发,不少P2P平台和现金贷平台将业务开始转向有场景的消费金融行业如汽车消费金融市场,消费金融行业重回“场景为王”的时代,未来风控、流量、场景和技术都将成为企业未来能在消费金融领取占有一席之地的关键点。

成都锦城消费金融(成都锦城消费金融贷款)

【本文标题和网址,转载请注明来源】什么金融好贷款(什么金融贷款不上征信) http://www.gdmzwhlytsq.com/hyxw/374065.html