声明:未经中庚基金授权,禁止转载、摘录、引用本文相关内容,违者必究。

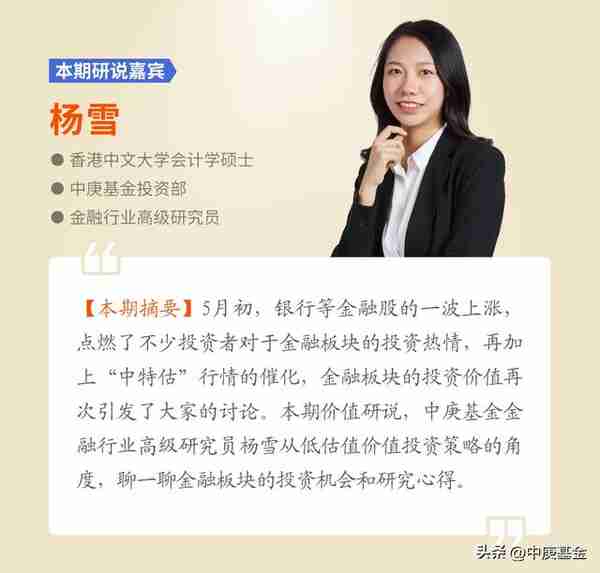

在陪伴您的长期价值投资之路上,我们设立了“价值研说”栏目——以对话中庚基金投研团队的形式,展示中庚基金投研团队对当下投资现象、行业热点等方面的剖析和研究,通过人物的分享传递中庚基金“开放、平等、透明”的企业文化和“审慎、独立、探索”的投研文化,为您提供富有价值的参考。

1.5月初,银行股集体上涨,这背后的原因是什么?展望后市,您对银行股有何看法?

杨雪:首先,银行股长期是有投资价值的,很多银行股的整体回报比较高、估值比较低。

为什么在这波上涨之前银行股估值那么低?主要是因为疫情干扰了生活秩序,对经营、消费等限制较大,导致大家对宏观经济有一些担忧,而银行又是一个高杠杆行业,所以这时大家会认为它的资产质量等方面存在一定问题,再加上宏观上支持银行为实体经济让利,也让大家觉得银行股的ROE可能会比较差。

但是实际上,从目前看来,政策在好转、生产经营恢复正常,所以大家对银行经营的信心有一定程度的恢复,认为银行股的ROE是比较“实”的。

另外,“中特估”概念对银行股上涨有一些催化作用,包括一季报披露后,一些银行股业绩好于大家预期,所以短期内上涨较快、弹性较大。

2.“中特估”利好哪些板块?大型国有行是否更契合“中特估”概念?

杨雪:就银行板块而言,相比于中小银行,大型国有行与“中特估”相关度更高,因为这些国企、央企本身体量很大,不像成长型或创新型公司有很快的增速,所以股票折价更多,估值便宜且分红高,我们称之为“鸭架股”——肉不多,但性价比高,吃着也挺香。小型银行其实也偏国企性质,但一般估值相对更高,成长性好,但分红低,与普遍认为的“中特估”类型的公司特点契合度低一些。

整体而言,银行、保险两个行业都与“中特估”契合度较高,因为这两个行业国企、央企很多,而且整体估值都比较低。另外,银行股分红率也较高,许多大行分红率都在30%左右,所以符合“中特估”的底层概念。

不过我认为,股票的持有逻辑应该基于长期,短暂的上涨后需要重新评价性价比,寻找是否有性价比更高的机会。短期的波动比较难把握,也需要注意交易方面的风险,但银行和保险长期是有投资机会的。

3.整个金融板块,你看好哪些领域的投资机会?看好的逻辑是什么?

杨雪:我们长期比较看好银行和保险两个领域。先说银行,整体来看,行业估值水平低,ROE比较高,具有长期投资价值;但内部分化较大,比如一些大行有更多的偏基建的业务,一些股份制银行的零售业务表现不错,一些中小行的区域性个人经营贷业务比较有特色,还有一些银行激励机制特别好、整体估值也不高,甚至包括一些白马股估值回落较多,这些细分领域都有机会。

保险行业估值水平也较低,且长期来看,中国保险业的密度和深度都处于世界较低水平,发展空间较大;短期来看,由于一些理财产品的收益表现不够理想,相较之下保险产品有一定的预期收益率,能提供比较稳定的收益,所以产品吸引力上升;中长期来看,居民的保障需求应该还可以释放,所以我们看好保险行业中长期机会。

4.金融行业与宏观经济密切相关,所以你会做更多的宏观研究吗?

杨雪:刚开始做研究员可能会花大量的时间研究宏观,但时间久了你会发现它对投资的用处不是太大。因为宏观是由微观构成的,微观层面有很多具体的、不同的力量相互作用,涉及的影响因素非常多,在这种情况下,如果对各个影响因素的权重和相关性关系并不明确,很难准确判断最终的宏观经济走势,这也是为什么很多经济学家并不能准确预测宏观经济的原因所在。所以花大量时间去研究宏观,对个股的选择帮助不大。

但是,我们需要宏观研究帮我们判断行业大概处于一个什么样的位置,知道未来有哪些可能性、了解风险收益比等一些模糊概念。所以我们觉得宏观它既重要也不重要,你要有一个大致框架、了解长期大方向,但你也要知道它的可预测性有限,尤其是短期宏观趋势是很难判断的,所以你不能完全依赖它,要找到置信度更高的方式来帮助你做判断。

5.作为金融行业研究员,你在研究方法上有哪些侧重点或独特之处?

杨雪:从金融行业研究上来讲,我觉得既要有广度又要有深度。广度上,金融行业与宏观经济有一定相关性,而且像银行除了服务个人客户以外,还服务各个行业的企业,所以它和下游各个领域的相关性都非常高,包括基建、地产、出口、制造业等,而且每个银行因为业务不同,暴露的敞口也不一样,所以需要对各个领域都有了解。

除了要了解宏观经济,还需要对中国经济发展史、哲学层面的事物发展规律有一定的了解。有时我们也会跟投资团队学习一些量化的方法,这能帮助我们认识股票的短期、中期、长期走势以及不同因子对股票的影响,而且量化涉及到很多行为金融学上的东西,这对我们理解市场、行业也很有帮助。比如很多人投资金融股想赚钱却又不认可它相对低的弹性,追涨时发现上涨幅度没那么大,容易被套,这就是行为金融学上的“羊群效应”。所以研究的广度不只是理解不同公司的基本面,还包括各种知识的学习与了解。

从深度上来讲,就是对公司要深入研究。首先,要掌握一定的金融基础知识,因为银行、保险等公司会涉及到非常多的专业名词、专业指标;其次,金融公司披露的信息量非常大,包括资产质量、规模等各个细分指标的增长变化,但人的大脑能处理的信息十分有限,所以需要形成自己的框架,将这些信息进行融合筛选,对复杂的指标进行运算输出,分析得出一个相对正确的结论,所以我们研究员的工作量也非常大。

还有很重要的一点是,需要大量的调研、交流找到数据背后的原因,因为只看表象推论结果可能并不准确。比如2020年疫情开始时,因为国内封控、海外感染人数也增多,大家普遍质疑中国出口表现会很差,但实际调研中你会发现,下游企业反映出来的出口需求是非常不错的。这是因为中国疫情防控很好,生产端没有受影响,反而是海外的生产端受限制比较大,但是海外一直给居民发钱,他们的消费需求没有变差,所以出口需求很好。

总之,研究框架上首先是广度,需要了解非常多的知识,能形成自己的判断;然后是深度上要非常仔细地去运算很多数据、信息,分析每家公司的各种情况,再通过微观的调研去验证结论,了解数据背后的真实情况和原因,了解公司生产经营的情况。

6.有没有印象深刻的调研案例分享一下?

杨雪:有一次去调研某农商行的一个做兰花生意的客户,一般这种农业客户,很多银行不愿意放贷,因为没有抵押物,但是这家银行愿意做,原因在于对这位客户了解得比较深入,发现这是一门有技术、有稳定销售渠道的生意。

首先,兰花的品种是从日本引进的一个高端品种,工程师也是从日本引进的,创始人学历背景都很优秀,自己计算了兰花的市场规模、市场空间,也找到了固定的销售群体和渠道。

总之,这家农商行对客户的调研很充分,愿意花功夫钻研问题、寻找解决方案,不会因为表象而武断地决定不放贷款,相比于其他同行可能更灵活,而且在对客户的服务上更用心。

7.为什么别的银行做不到,它可以做到?

杨雪:归根结底,我觉得是人的原因,因为他们形成了一种很好的企业文化。首先,这家银行的员工很多都是从应届生招聘过来的,都是一张白纸,培养、可塑的空间较大;再者,企业内部会有一些导师非常愿意与员工分享心得,并且也有比较好的激励机制和晋升空间。

企业的管理层也很重要,我与他们的董事长交流过,他是一个具有极高信仰和凝聚力的人士,会提前在最重要的事情上加大投入,有一种从上到下团结一心地为一个目标而努力的“革命理想”,我觉得这是他们能做成事的力量源泉。

8.作为中庚基金非常资深的研究员,你在投资团队的成长中有哪些感受?

杨雪:我感受最深的是可以从其他同事那里学到很多东西,比如最初加入公司,从丘总那里学到要“保持理性”,他心理素质非常好,投资决策不会受到情绪影响,无论市场涨跌,他都能保持淡定和理性;再者,也会从他的投资思想中明白为什么一些股票他可以长期坚持持有;另外,他日常的知识储备非常丰富,因为他看书很多,对很多问题都有思考,所以与人交流时总能逻辑清晰、对答如流。

除此之外,其它同事也给我很多帮助,比如有的研究员对市场有高度的敏感性,有的研究员对产业研究非常深,各个行业融会贯通,包括销售同事的服务精神也十分值得我学习。

风险提示:基金投资有风险。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本材料涉及到的市场解读及观点相关内容仅供参考,不构成对任何人的投资建议,亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。

世界是部金融史(世界是部金融史读书报告)

【本文标题和网址,转载请注明来源】金融投资形式(金融投资有几种) http://www.gdmzwhlytsq.com/hyxw/370166.html